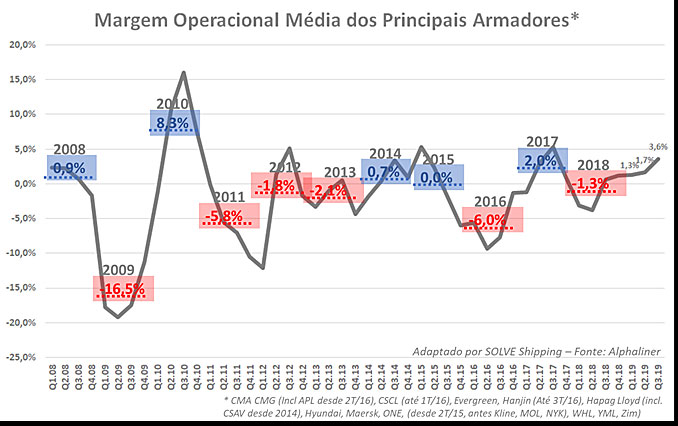

Um levantamento realizado recentemente pela Alphaliner demonstrou que, pela primeira vez em mais de uma década, a média das margens operacionais dos principais armadores de contêiner ficou positiva (e ascendente) pelo quinto trimestre consecutivo. Para a consultoria, a melhora no resultado do terceiro trimestre de 2019, que ficou em 3,6%, se deve em grande parte aos menores custos com combustíveis, quando comparados ao mesmo período de 2018, já que os fretes continuam sob pressão: “várias transportadoras reportaram uma receita média mais baixa por TEU durante o trimestre, enquanto o crescimento dos volumes também diminuiu”.

Entre as principais transportadoras pesquisadas, a HMM – que tem a maior taxa de encomendas de novos navios aos estaleiros – foi a única linha de navegação que apresentou uma margem operacional negativa no terceiro trimestre de 2019, ampliando sua série de prejuízos para 18 trimestres consecutivos. Todos os demais operadores (dentre os que publicam seus balanços financeiros) reportaram resultados positivos, sendo que a Hapag-Lloyd e a Maersk lideraram o ranking com margens operacionais positivas de 7,8% e 7,3%, respectivamente.

PUBLICIDADE

Para os próximos trimestres, de acordo as previsões da DHL, veremos um aumento acentuado nos custos operacionais dos armadores, como consequência da nova regulamentação da IMO para emissões de enxofre que entrará em vigor em 1º de janeiro do próximo ano. No entanto, pressupõe-se que os armadores conseguirão recuperar esse custo extra associado, uma vez que os donos da carga teriam aceitado que um transporte mais limpo também custe mais. Alguns armadores, no entanto, podem precisar recorrer a medidas mais drásticas para reduzir seus custos operacionais, tais como: Slow Steaming e Blank Sailings, o que pode comprometer seus níveis de serviço.

Apesar dessa reação verificada na média das margens operacionais do setor, o prologado histórico de resultados ruins, juntamente com as indefinições nas negociações entre EUA e China e um sentimento negativo em relação à desaceleração do comércio mundial, vem levando acionistas, investidores e agências de classificação de riscos a colocar pressão sobre a alta gestão dessas empresas.

Um bom exemplo dessa pressão é a posição dos acionistas da gigante Maersk, que, mesmo com o preço das ações atingindo a máxima dos últimos dois anos, estão exigindo uma rígida disciplina de investimentos que continuará a restringir a capacidade da empresa de crescer nos próximos dois anos. Na publicação dos resultados do último 3º trimestre, a empresa confirmou que o investimento anual do grupo será limitado entre US$ 1,5 bilhão e US$ 2,0 bilhões, o que significa um Capex abaixo da atual depreciação anual da Maersk, de cerca de US$ 3,0 bilhões por ano, e deve resultar em uma nova perda de participação de mercado nos próximos dois anos.

O grupo dinamarquês anunciou ainda que irá oferecer um pacote de benefícios para dispensar cerca de 200 funcionários. De acordo com a empresa, as dispensas atingirão, principalmente, funções administrativas que se tornaram redundantes após investimentos em tecnologia, seja na sede do grupo em Copenhague ou da APM Terminals na Holanda e da Hamburg Süd na Alemanha. A mudança faria parte do plano de eficiência “Fit for Growth”.

Já os franceses da CMA CGM, quarta no ranking de capacidade, pretendem levantar cerca de US$ 2 bi com a vendas de ativos, que lhe permitirá pagar dívidas de curto prazo e rolar parte de seus passivos pendentes com vencimento em 2020. Quase a metade desses recursos virá da venda de 10 terminais portuários e boa parte da outra metade virá da venda de navios, com contratos de "leaseback". Os problemas de caixa da CMA CGM se agravaram após a aquisição da Ceva Logistics, que tem por objetivo seguir a estratégia da Maersk de oferecer aos clientes soluções logísticas "end-to-end".

Em outras palavras, os modestos resultados positivos dos últimos cinco trimestres não foram suficientes para sanar os problemas financeiros dos armadores e, em virtude dos efeitos negativos gerados pela guerra comercial e pela entrada em vigor do IMO 2020, os armadores tendem a continuar no firme propósito de ajustar suas contas por meio de uma criteriosa gestão da oferta x demanda ("blank sailing", "extraloaders", "slow steaming" etc) e redução de custos (revisão de processos, investimentos em tecnologia, ganhos de escala e demissões).

Talvez todo esse contexto ajude a explicar a redução dos investimentos por parte dos armadores em novos contêineres refrigerados, que associado à enorme demanda adicional gerada pela Febre Suína na China, tornam cada vez mais provável a escassez desses equipamentos durante a próxima safra de frutas no hemisfério sul. Da mesma forma, os recentes resultados positivos tanto do balanço quanto das ações da Maersk também podem ajudar a explicar a nomeação do aclamado ex-COO da Maersk, Soren Toft, como futuro CEO da MSC, que por ser uma empresa familiar e de capital fechado não divulga seus resultados financeiros, mas certamente enfrenta os mesmos desafios.

Leandro Barreto é sócio da Solve Shipping Intelligence

Leandro Barreto é sócio da Solve Shipping Intelligence