A retomada da atividade econômica após o pico da covid nas principais economias do mundo segue num ritmo constante, aparentemente sem que se tenha evidências até esse momento da temida 2ª onda, muito embora isso ainda não deva ser totalmente descartado, principalmente, diante da intensificação dos protestos antirracistas em todo o mundo, e tendo em vista que ainda não surgiu um medicamento ou vacina com eficácia comprovada contra esse vírus.

O dado de geração de 2,5 milhões de empregos nos EUA em maio – contra uma expectativa dos analistas de 7,5 milhões de desempregados – surpreendeu positivamente os mercados e, juntamente, com os pacotes de estímulos governamentais que já chegam aos US$ 18 trilhões, vem “contaminando” as bolsas em todo o mundo. As bolsas americanas S&P e Nasdaq inclusive chegaram a retornar ao positivo na primeira semana de junho.

PUBLICIDADE

Esse ambiente mais otimista também chegou ao setor de transporte marítimo, com muitos governos respondendo de forma ágil aquele recente apelo da OCDE para resgatar armadores com problemas liquidez. Apenas no último mês de maio, a CMA CGM recebeu um empréstimo de EUR 1,05bi (70% garantidos pelo governo francês), a PIL chegou a um acordo com a Temasek (fundo soberano de Singapura) e seus principais credores para suspender o pagamento das dívidas e juros até Dez.20, enquanto o governo de Taiwan anunciou que prepara uma nova injeção de recursos na Evergreen e Yang Ming.

Além disso, os cancelamentos de escalas previstas para o 2ºtri nas principais rotas do mundo acabaram se mostrando um pouco exagerados, com alguns sendo revertidos nas últimas semanas, e muitos extraloaders sendo empregados em algumas rotas. O forte aumento das vendas por e-commerce até motivou a ZIM a anunciar um novo serviço direto entre Shenzhen e Los Angeles, chamado de “ZIM eCommerce Xpress”, com tempo de navegação de apenas 12 dias para competir com a carga aérea.

Fato é que essa nova postura dos armadores numa gestão mais dinâmica e proativa da Oferta x Demanda (ao contrário do observado na crise de 2009) tem se mostrado bastante efetiva sobre os fretes. O SCFI – Shanghai Container Freight Index – começou Junho 6,5% acima da média do mês anterior e 17,3% maior que Jun.19, já fazendo alguns armadores acreditarem que os resultados do 2ºtri poderão não ser tão ruins assim.

Em recente entrevista ao Lloyd’s List, por exemplo, o CFO da CMA CGM, Michel Sirat, disse: “Acreditamos que o segundo trimestre do ano será melhor que o primeiro trimestre“. E justificou dizendo: "Vamos reportar volumes muito mais baixos do que no ano passado, no segundo trimestre, provavelmente uma queda de 15% em relação ao ano passado. Mas o setor tem sido muito ágil em seu gerenciamento de capacidade e se você observar as taxas de frete você vê que não houve queda e, portanto, ainda há um bom desempenho em termos de fatores de carga e receita”.

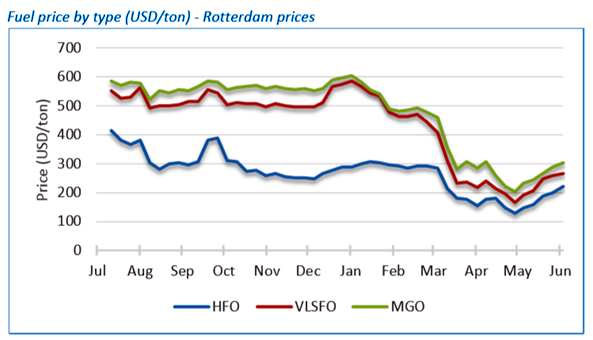

Outro importante fator mencionado pelo executivo da CMA CGM na entrevista foi "Uma queda nos preços de bunkers também ajudaria as transportadoras”. Contudo, as últimas decisões de corte na produção de petróleo tomadas pela OPEP+ e prorrogadas no último dia 04 de Junho até o final de Julho já começam a demonstrar seus efeitos sobre o preço dos combustíveis dos navios e precisarão ser acompanhados de perto nas próximas semanas.

Figura 1 Fonte: Dynamar

Ao que tudo indica, portanto, o resultado dos armadores nos próximos trimestres estará basicamente relacionado à evolução dos custos de combustível, aos seus programas de cortes de custos, ao futuro da globalização, a um tratamento eficaz para o Covid e à forma da retomada econômica (“V”, “U”, “W”). Já os donos da carga muito provavelmente experimentarão nos próximos trimestres uma combinação de aumento tanto nos fretes quanto nos tempos de viagens, enquanto os níveis de serviço tendem a se deteriorar.

Já dizia Júlio Cesar em Roma: “Alea Jacta Est “.

EFEITOS PARA O BRASIL

O Brasil, que estava cerca de “duas semanas atrás” da Europa e EUA em termos de propagação da doença, lamentavelmente se descolou de ambos e os números de mortos e contaminados continuam crescendo por aqui, muito embora algumas cidades e estados também já comecem a flexibilizar as medidas de isolamento social.

A despeito desse cenário ainda ruim por aqui, a Bovespa também “surfou” essa onda de otimismo observada no mercado financeiro internacional e quase recuperou os 100.000 pontos no início de Junho, puxando fortemente as ações de algumas empresas do setor (ex.: Santos Brasil e Log In) que haviam desvalorizado muito desde o Lockdown na China.

No que se refere ao comércio exterior brasileiro em contêiner, na rota da Ásia, que atualmente é a principal rota tanto na importação (46%) quanto na exportação (26%), desde o mês passado, quando 12 viagens foram canceladas, foi possível confirmar apenas mais um blank sailing, muito embora um dos serviços dessa rota (SSA: Pil, Cosco, Evergreen e CmaCgm) tenha passado de semanal para quinzenal – o que representa uma queda de cerca 6% na capacidade estrutural da rota.

A “boa notícia” aqui é que os fretes de importação da Ásia continuam reagindo (ainda longe dos níveis pré-pandemia) e, com a recente queda do dólar e proximidade do período de formação de estoques do varejo para o Natal, existe a expectativa de que tudo isso possa influenciar positivamente na demanda e, consequentemente, nas decisões dos armadores quanto ao cancelamento de novas viagens.

O que mais chamou a atenção nessa rota, contudo, foi a quantidade de extraloaders anunciados nas últimas semanas para atender à demanda dos exportadores brasileiros, especialmente de carnes. Serão nada menos que 8 navios extra ao longo do mês de Junho. Ou seja, se por um lado a capacidade nas importações cairá 34% em Junho devido aos 07 blank sailings, por outro lado a capacidade das exportações poderá até subir um pouco esse mês (caso todos os extraloaders se concretizem), o que já fez até o frete spot do reefer recuar um pouco em Junho. Além disso já não está mais tão difícil encontrar espaço nos navios para Ásia quanto há um mês atrás.

Nas demais rotas, com algumas exceções em determinadas destinos (ex.: US Gulf e WCSA) os navios estão saindo cheios nas exportações, reforçando a resiliência da pauta exportadora brasileira, enquanto nas importações as utilizações dos navios provenientes da Europa e Medt continuam um pouco mais baixas que a média do mesmo período do ano passado e os navios oriundos do Ecna, US Gulf e Wcsa as utilizações seguem o mesmo padrão dos anos anteriores.

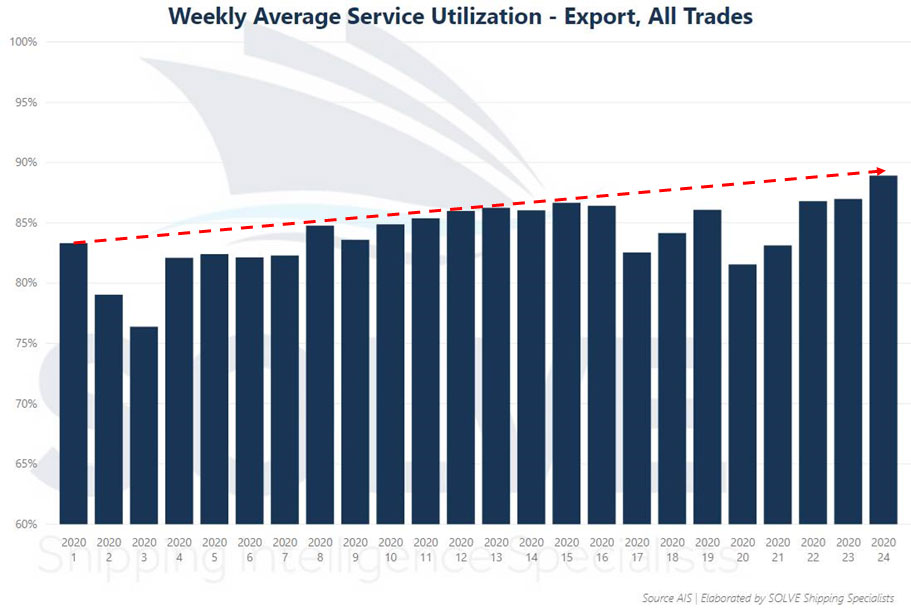

Segue abaixo um gráfico extraído da plataforma de Shipping Intelligence da Solve, demonstrando a evolução semanal ao longo de 2020 das utilizações médias dos navios porta contêineres que partiram da costa brasileira carregados de exportações para todas as rotas e destinos. A tendência do gráfico fala por si...

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence