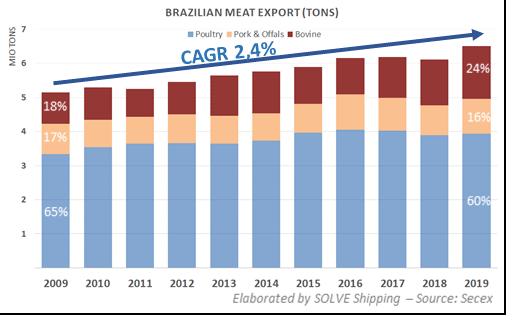

Ao longo da última década as exportações brasileiras de carnes cresceram em média 2,4% ao ano, portanto, abaixo do crescimento médio do PIB mundial que girou em torno dos 3,5% no mesmo período. Entre os fatores que ajudam a explicar esse modesto crescimento pós crise de 2009 estão: o aumento da produção de carne na Rússia, a concorrência com Austrália e EUA, aquisição de frigoríficos em outros países por parte dos grandes produtores brasileiros, a operação Carne Fraca, novos hábitos de consumo, entre outros.

PUBLICIDADE

Entretanto, a alta do preço das carnes no mercado doméstico brasileiro em 2019 tomou conta dos noticiários e dos churrascos dos fins de semana, exigindo muita criatividade das donas de casa. E tudo isso em razão de um problema ocorrido do outro lado do mundo: o surto de peste suína africana na China.

A rápida propagação dessa peste levou os chineses a exterminarem mais de 40% de seu rebanho suíno — de longe a principal fonte de proteína animal daquele país — e fez com que eles passassem a buscar em outros países enormes quantidades de todos os tipos de carnes para suprir sua escassez, o que acabou inflacionando os preços das carnes em todo o mundo.

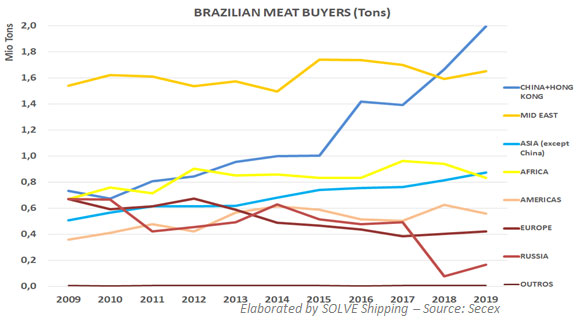

O gráfico seguinte demonstra claramente uma drástica mudança no perfil dos principais destinos das exportações brasileiras de carnes nos últimos anos com a Ásia (especialmente a China) tomando o espaço deixado pela Rússia e Europa, enquanto os volumes para o Oriente Médio, África e Américas seguem relativamente estáveis.

Para 2020, após um “freio de arrumação” promovido pelos chineses no mês de janeiro para conter a escalada dos preços, as perspectivas são de que os volumes sigam aumentando. O Grupo JBS, por exemplo, recém assinou um MOU com o maior varejista de carnes chinês, a WH Group, para vender R$ 3 bi em carne bovina, o equivalente a cerca de 12 mil toneladas adicionais por mês ou algo como 450x40’ reefer mensais.

O fato é que atualmente os navios com destinos à Ásia já estariam operando próximo de suas capacidades de tomadas para cargas refrigeradas. E, como o crescimento da frota de equipamentos reefer já não vinha acompanhando o crescimento da demanda antes mesmo desse problema na China, fica cada dia mais provável que os exportadores brasileiros venham a ter dificuldade para encontrar equipamentos para despachar toda sua demanda já a partir de março, quando se inicia a colheita da safra de frutas no hemisfério sul. Há inclusive rumores de que armadores de navios full reefer convencionais estariam conversando com os principais embarcadores brasileiros de carnes, mas o preço do combustível e o “frete retorno” ainda estariam inviabilizando o negócio.

Em recente entrevista a um jornal alemão, Martin Dixon, chefe de pesquisa da Drewry, disse que com o aumento das exportações de carne para a China o transporte internacional de carga frigorificada aparentemente recuperou força no segundo semestre de 2019, após falhas de safras relacionadas a condições climáticas, doenças e declínios nos volumes de peixes e frutos do mar. Com isso, o índice global de fretes frigoríficos medido pela consultoria também vem ganhando força, mas para Dixon e seus colegas esses aumentos também seriam reflexo dos cortes de investimentos em equipamentos frigoríficos em 2016. Na época, os armadores reduziram drasticamente as encomendas de contêineres reefers devido às enormes perdas financeiras e, apesar da recuperação nos anos seguintes, a produção de contêineres frigoríficos ainda está defasada em relação às necessidades atuais. Ainda de acordo com uma estimativa da consultoria, os contêineres frigoríficos entregues em 2019 somaram 240.000 TEUs, bem abaixo da necessidade de substituição de equipamentos com mais de 15 anos de idade, cujo inventário é estimado em 275.000 TEUs. A Drewry não espera que a produção atenda à demanda nos próximos anos. "A disponibilidade de equipamentos para os clientes é escassa e certamente continuará escassa", diz Dixon.

Esse gargalo de equipamentos pode piorar ainda mais. Representantes da Maersk já haviam alertado no final de 2018 que o aumento no custo do combustível, como resultado do IMO2020, levaria grandes quantidades de cargas transportadas em navios fullreefer convencionais para os contêineres. Motivo: o consumo de combustível proporcionalmente mais alto dos navios fullreefer os levaria a perda de competitividade e os volumes em contêineres registrariam taxas de crescimento de dois dígitos. "O tráfego não valeria mais a pena para a maioria dos navios frigoríficos convencionais", destacou o Reefertrends, com exceção dos navios frigoríficos jumbo mais recentes do grupo russo Baltic Shipping.

Evidente que todo esse quadro agora também fica muito dependente dos possíveis efeitos da crise do COVID-19, tais como: demanda reprimida, falta de caminhões, carga acumulando nos portos, blank sailings, falta de feeders na Ásia e atrasos no reposicionamento de equipamento. Por outro lado o presidente da BRF, Lorival Luz, também declarou recentemente que “pode ser que tenha uma demanda maior pela segurança alimentar. Não gosto de dizer um resultado positivo, mas vamos dizer que podemos ter um incremento de volume”. Fontes nesse setor acreditam que a dificuldade de transporte no país asiático está levando a problemas na disponibilidade de ração em alguma regiões produtoras de aves, o que pode ter um impacto parecido com o que a greve dos caminhoneiros no Brasil teve sobre a produção de aves em 2018.

Em suma, o crescimento das exportações brasileiras de carnes está cada dia mais atrelado ao consistente crescimento da classe média na China e, portanto, as próximas semanas serão crucias para entender se haverá uma “desaceleração forçada” na demanda, diante dos desafios logísticos de entregar as carnes em meio ao COVID-19 — o que faria com que os armadores pudessem absorver a safra de frutas do hemisfério sul — ou se os chineses demandarão ainda mais carnes — o que, além dos efeitos imediatos sobre os fretes, tornará difícil encontrar equipamentos para tamanha demanda.

Henrik Simon e Leandro Barreto são sócios da SOLVE Shipping Intelligence

Henrik Simon e Leandro Barreto são sócios da SOLVE Shipping Intelligence