Essa é de longe a pergunta que mais escutei ao longo dos meus 20 anos na navegação – e quisera eu poder cravar uma data! Ainda assim já há alguns “sinais de mercado” sugerindo que o pico da atual crise pode ter ficado para trás.

Isso porque olhando especificamente para o frete marítimo em contêiner, a evolução nas últimas semanas de alguns dos principais índices (SCFI, Drewry’s World Composite Index, Xeneta) já aponta para um certo arrefecimento das tarifas spot, muito em linha com o habitual período pelo qual já estamos passando: “fim de temporada” de formação estoques para as festas de final de ano. Mercadorias despachadas em contêiner a partir de novembro já não chegam às prateleiras para o Natal, Black Friday, Thanksgiving e Inverno no hemisfério norte, sobretudo diante dos atuais atrasos.

PUBLICIDADE

No entanto a evolução dos fretes spot é apenas o mais tangível dos EFEITOS desse “caos logístico” provocado pós crise da pandemia. Para entender suas reais CAUSAS, é necessário resgatar três fatores ESTRUTURAIS já contratados antes da pandemia: restabelecimento do equilíbrio entre Oferta X Demanda, níveis racionais de encomendas de novos navios/contêineres e maior concentração do mercado.

Ou seja, quando a Covid-19 chegou, os armadores haviam acabado de superar o overcapacity que impactou negativamente os resultados do setor por mais de uma década (quem não se lembra dos fretes em 2015 a US$ 50 !?) e somou–se a isso uma sequência tóxica de fatores CONJUNTURAIS: enorme volatilidade da demanda, novos hábitos de consumo, estímulos fiscais, desarranjos nos estoques de contêineres vazios, contaminação/afastamento de trabalhadores portuários, escassez de caminhoneiros e, por fim, o colapso de importantes portos, que culminaram em: atrasos, cancelamentos de escalas, rolagens de carga, sobre-estadias, entre outros.

Esse recente arrefecimento dos índices globais de frete spot é, portanto, apenas um primeiro sinal de que a demanda está tradicionalmente arrefecendo e talvez haja espaço nesse próximo low season (que vai até abril/22 – exceto nas semanas que antecedem o feriado do Ano Novo Chinês) para “limpar” o gigantesco backlog das cadeias logísticas internacionais e, com isso, acabar com os congestionamentos de navios em alguns dos principais portos do mundo.

Logo, antes que se possa comemorar o fim desse “caos logísticos” ainda será necessário acompanhar bem de perto alguns outros “sinais de mercado”, tais como:

• Utilização dos navios: enquanto os navios estiverem rodando acima de 90% de utilização não haverá capacidade suficiente para “limpar” os backlogs mundo afora;

• Congestionamento nos principais portos mundo: enquanto houver navios aguardando atracação nos principais corredores, haverá redução no giro dos navios/contêineres e, consequentemente, queda na capacidade global de transporte. O fim dos congestionamentos, por si só, devolveria instantaneamente ao mercado cerca de 12,5% da capacidade mundial de transporte de contêiner, conforme levantamento da Sealntel;

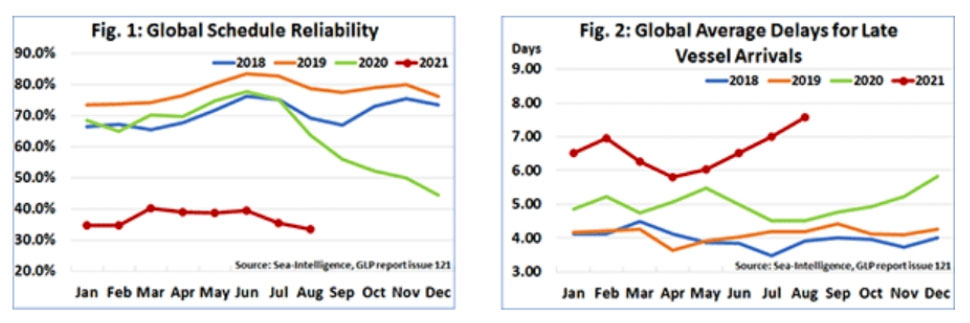

• Integridade de schedule: enquanto houver atrasos dos navios, cancelamentos de escalas e rolagens de carga, significa que ainda há backlog em alguma parte do mundo. Os gráficos seguintes são do último levantamento global realizado pela SeaIntel e demonstram o tamanho da deterioração dos serviços regulares no último ano (em breve a SOLVE passará a divulgar algo semelhante para serviços relacionados ao Brasil);

• Incremento de capacidade: apesar das grandes entregas de novos navios estarem programadas para 2023-24, a capacidade global deverá crescer 4,2% em 2022;

• Evolução da demanda: preocupa bastante a retomada de medidas restritivas em alguns países da Europa, assim como novos surtos da doença na China;

• Consumo das famílias e níveis de estoques do varejo: enquanto a demanda mundial seguir forte – em alguns casos over-turbinada por estímulos fiscais – a capacidade continuará abaixo da demanda;

• Acidentes, Incidentes e/ou rupturas: no último low season – no auge da pandemia – também houve uma redução dos fretes spot, do backlog e dos congestionamentos, contudo o fechamento por 6 dias do canal de Suez e, logo na sequência, os casos de covid nos portos chineses (Yantian e Ningbo) voltou a colapsar as cadeias logísticas internacionais. O “sistema” está trabalhando a “full capacity” e com tolerância zero a intercorrências;

Ainda assim vale ressaltar que os fretes de contrato, que têm tido atualmente a preferência nas negociações com armadores, seguem firmes e, inclusive, deverão sustentar novos bons resultados financeiros às empresas também no próximo ano.

Falando mais especificamente sobre a rota Ásia > Brasil, é possível, no entanto, que o novo serviço da HMM programado para o início de dezembro possa catalisar essa limpeza do backlog, inclusive com importante reflexo sobre o frete das importações brasileiras da China (a depender, claro, da resiliência da demanda nacional).

Em outras palavras, a resposta para a pergunta inicial passa necessariamente por uma análise pragmática tanto das relações de CAUSA x EFEITO quanto por uma correta interpretação dos sinais ESTRUTURAIS x CONJUNTURAIS emitidos pelo mercado.

E, tal qual a pandemia vem nos ensinando, será preciso conviver com sinais trocados, dúbios, rumores, blefes e até fake news.

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence