No ano de 1950, época de grande crescimento, com o mundo recém saído da 2ª Guerra mundial, o comercio mundial movimentava US$ 61,8 bilhões. Em 2008 esse valor saltou para US$ 16,1 trilhões, caindo para US$ 12,6 trilhões em 2009, contudo, atingindo os US$ 19,5 trilhões em 2018. Esses números ilustram, portanto, a dimensão do chamado fenômeno da “globalização”.

Se em 1950 o comércio mundial era atendido plenamente pelos bons e velhos navios de carga geral, foi a expansão do uso do contêiner a partir dos anos 1970 que permitiu esse salto nas trocas mundiais. Pequenos armadores regionais foram dando lugar aos grandes armadores globais e a consolidação observada nesse setor ao longo das últimas décadas também pode ser vista sob a ótica de um processo de seleção natural. Em paralelo (ou como consequência dessa evolução) os navios foram passando de uma capacidade de 1.000 a 3.000 TEU nos anos 70 para os Panamax e Post Panamax entre 4.000 e 8.000 TEU nos anos 2000 e até chegar aos atuais VLCC e ULCC com capacidade para transportar entre 18.000 e 22.000 TEU.

PUBLICIDADE

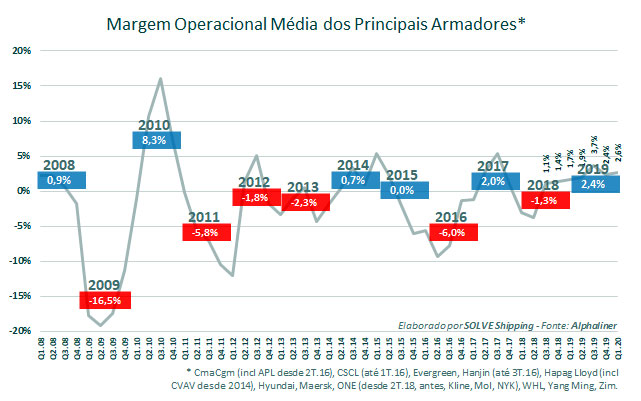

Nesse contexto, a crise econômica de 2008/2009 foi sem dúvida um ponto de inflexão para os armadores. Com muitos players no mercado e encomendas de novos navios bastante expressivas à época, a desaceleração brutal do comércio mundial conduziu a uma guerra de fretes sem precedentes, afetando de forma contundente os balanços das empresas que no ano de 2009, em média, tiveram um EBITDA negativo de 11,65%!

Ato contínuo os armadores concluíram que deveriam desacelerar seus navios para absorver parte do excedente de capacidade e buscar ganhos de escala para conviver com escalada dos custos e novos patamares dos fretes – pós-crise. Com isso houve uma nova corrida aos estaleiros e começaram a entrar no tráfego os navios New Panamax e VLCC com 12.000 a 15.000 TEU de capacidade. Esses projetos baseavam-se em três princípios: economia de escala, eficiência energética e baixo impacto ambiental. A economia de escala, porém, só é atingida se o navio andar cheio e, para tanto, os armadores passaram a se reunir em consórcios estratégicos, compartilhando navios e, em muitos casos, partindo para fusões e incorporações. Dessa forma os 10 maiores armadores, que em 2014 concentravam 68% do mercado em termos de capacidade, passaram a controlar 90% da capacidade mundial de transporte de contêiner em 2019, segundo a UNCTAD.

Ainda assim, apesar dessas ações, os anos pós-crise de 2008/09 não se mostraram exatamente rentáveis aos armadores já que o alto preço do petróleo entre 2008 e 2014 e os fretes ainda baixos, resultado do desbalanceamento entre oferta e procura, traduziram-se em resultados negativos para o setor de um modo geral. Após um pico em 2010, seguiram-se períodos de altos e baixos até o 3º trimestre de 2018, quando os armadores passaram, na média, a sustentar resultados positivos por sete trimestres consecutivos até e inclusive o primeiro trimestre de 2020, em pleno início da pandemia.

Quais fatores possibilitaram essa recuperação dos resultados dos armadores, após anos de perdas constantes? Pode-se dizer que a queda nos preços do combustível a partir de 2015, a falência da Hanjin e as fusões e aquisições ocorridas em 2016 e a formação das três grandes alianças estratégicas nas rotas leste <> oeste em 2017 foram fundamentais para maior estabilidade ao setor. O fator preponderante, porém, tem sido uma melhor gestão da capacidade, a partir da dura lição de 2009, que levou os armadores a agirem e reagirem de forma muito mais eficiente aos súbitos desequilíbrios entre oferta e demanda.

Isso vem sendo conseguido seja por meio da redução das encomendas de novos navios aos estaleiros ou pela utilização extensiva dos agora famosos “blank sailings”, que basicamente retira do mercado os navios planejados que por algum choque na demanda (crises, lockdown, pandemia) se tornam capacidade excedente.

A partir dessas estratégicas, este ano os armadores têm conseguido conter as quedas dos fretes e, até mesmo, alguns aumentos em relação a igual período do ano passado, apesar da redução de demanda.

Se numa primeira análise fretes mais baixos podem parecer favoráveis para aos embarcadores, num segundo momento isso se traduz em: novas concentrações de mercado, aumento do poder de barganha dos armadores remanescentes, queda nos níveis de serviço, aumento nos "transit times" e privilégio às cargas mais rentáveis. Por outro lado, a estabilização dos níveis de frete em patamares que remunerem o capital intensivo aplicado pelos armadores proporcionará maior previsibilidade à toda cadeia logística que passa pelos oceanos.

O que está se vendo nas últimas semanas nas rotas entre a Ásia e Europa é uma manutenção dos níveis de frete e um aumento de demanda comandado pela reabertura gradual dos mercados europeus. O índice de frete “Shangai Containerized Freight Index” essa semana subiu 1,3% comparado com a semana anterior para US$ 886 por TEU, contudo está 24% mais alto que no mesmo período o ano passado. Naturalmente que esses níveis de frete têm sido sustentados por esse rigoroso controle na oferta de espaço. Este cenário levou até o CEO da Maersk, Soren Skou, a rever para melhor as perspectivas para os resultados do 2º trimestre tanto em termos de volume (queda de 15 a 18% ante a queda de 20 a 25% prevista inicialmente) quanto em termos financeiros (de negativo para equivalente ao 1º trimestre).

O Brasil não está alheio a este cenário de agilidade na gestão da oferta x demanda por parte dos armadores. Apenas na rota com a Ásia já foram registradas em torno de 20 blank sailings, sendo oito em razão do lockdown na China em fevereiro e os demais como reflexo da chegada do Covid-19 ao Brasil. Por outro lado, com boa parte da pauta brasileira de exportação seguindo aquecida a despeito da pandemia, os armadores também estão trazendo uma quantidade de "extraloaders" nunca vista na costa brasileira para atender a essa demanda, e, com isso, uma súbita queda nos fretes de importação da Ásia foi rapidamente estancada ao passo que os fretes de exportações seguem firmes.

Dessa forma, embora a Covid-19 esteja machucando o comercio mundial e local de forma contundente, parece haver uma certa resiliência na capacidade de manter os serviços funcionando e prestando inestimáveis serviços à sociedade, já que alimentos e insumos básicos tem de continuar a ser transportados. O quadro, portanto, poderá ser menos desastroso do que anteriormente antecipado. Há uma década que não se via os armadores apresentando resultados positivos por sete trimestres consecutivos, o que como dissemos acima é um importante fator de estabilidade e previsibilidades para toda a cadeia logística. Os próximos trimestres dirão se conseguirão manter o ritmo, a despeito de todos os desafios e incertezas.

Robert Grantham é sócio da Solve Shipping Inteligence Specialists

Robert Grantham é sócio da Solve Shipping Inteligence Specialists