Estava de férias, quase incomunicável a bordo de um cruzeiro, quando de repente um “sinal de fumaça” encontrou meu celular e descarregou uma série de mensagens questionando sobre o rompimento do 2M.

As mensagens invariavelmente traziam questões sobre possíveis implicações daquele movimento para o transporte marítimo no Brasil e, mesmo sem ter tido acesso a qualquer notícia sobre o assunto, foi possível responder que, em tese, o fim do 2M não afetaria diretamente o Brasil já que esse consórcio se aplica apenas às rotas leste/oeste (ex: China <> EUA, China <> Europa e EUA <>Europa).

PUBLICIDADE

Ao chegar de viagem e retornar ao trabalho fui entender que não se tratava exatamente de um rompimento da aliança, mas sim um anúncio conjunto (e supostamente consensual) de que a parceria não será renovada após seu vencimento em 2025!

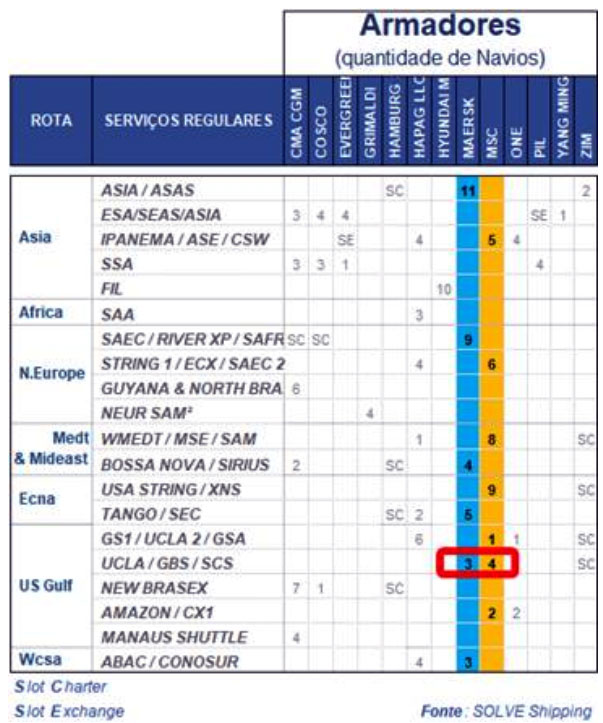

Mesmo que MSC e Maersk tivessem rompido totalmente seus serviços em conjunto, a tabela seguinte demonstra que dos cerca de 20 serviços regulares de longo curso (Imp/Exp) em operação na costa brasileira, esses dois armadores compartilham navios em apenas um: o UCLA/Golfo dos EUA.

Na rota da Asia<>Brasil as duas gigantes foram proibidas pelas autoridades chinesas/coreanas de compartilharem navios (como “remédio” para aprovação da compra da Hamburg Sud pela Maersk em 2017 – culminando num rearranjo dos consórcios) e, nas demais rotas, ambas possuem parcerias com outros armadores, também conforme demonstrado na tabela.

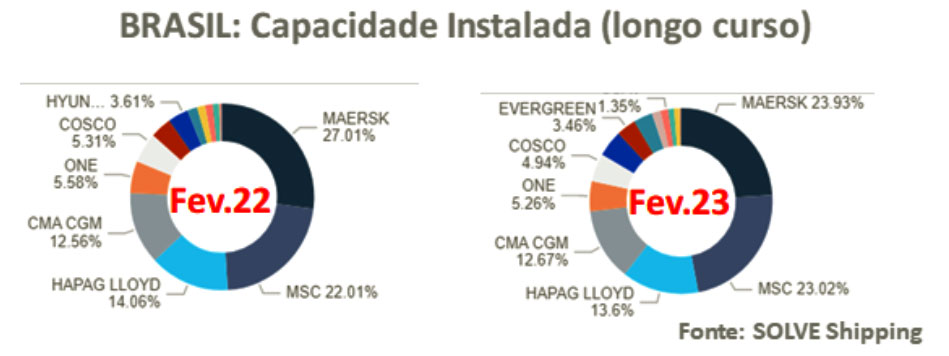

Mesmo com perda de participação, a Maersk continua com a maior capacidade nas principais rotas que atendem o comex brasileiro.

Ao contrário do que se observa no cenário global, nas rotas de/para o Brasil a Maersk ainda possui a maior capacidade instalada para servir o comex brasileiro, muito embora a vantagem tenha caído de 5% para 1% nos últimos 12 meses.

Vale mencionar que boa parte dessa perda de participação dos dinamarqueses está relacionada à recente substituição de dois navios da Maersk por dois da ZIM no serviço ASIA/ASAS, levando os israelenses à condição de “vessel provider” (ao invés de “slot charter”) nesse serviço. Embora MSC e Maersk venham dando sinais de que pretendem a partir de 2025 seguir independentes nos principais corredores internacionais de carga, já há especulações de que a Maersk e a Zim podem expandir esse tipo de cooperação em rotas secundárias.

Além do serviço UCLA, a Maersk e a MSC também dividem no Brasil o controle do terminal BTP, situado na margem direita do Porto de Santos, muito embora na prática essa parceria faça cada vez menos sentido desde a já mencionada reorganização dos serviços motivada pela compra da Hamburg Sud.

Dado que a BTP não teria capacidade suficiente para movimentar toda a carga da MSC, Maersk e Hamburg Sud, além dos seus respectivos parceiros nos diferentes serviços, a Maersk vem mantendo a maior parte da sua movimentação na Santos Brasil (com quem a Hamburg Sud mantinha longa e sólida relação comercial).

Os sinais de incompatibilidade de estratégias entre as empresas estavam presentes

Questões locais à parte, há tempos ambas as empresas vinham emitindo diversos “sinais fortes” de incompatibilidade de suas estratégias em muitos tópicos, tais como: expansão da capacidade, descarbonização, combustível, relacionamento com agentes de carga, verticalização, etc.

“Se a Maersk estiver certa – que ser um integrador dentro de uma aliança é impraticável – então empresas com aspirações semelhantes e em uma situação semelhante, mais obviamente a CMA CGM na Ocean Alliance, terão que considerar uma separação”, ponderou a Drewry, sugerindo que a era das grandes alianças pode estar chegando ao fim.

Importante lembrar que a CMA CGM tem como parceiros no OCEAN (a maior das três grandes alianças), armadores de países que estão passando por tensões geopolíticas (COSCO = China continental, OOCL = Hong Kong e Evergreen = Taiwan) que podem vir influenciar no dia-a-dia das operações.

Outra peça importante do tabuleiro é a possibilidade de um crescente escrutínio dessas alianças pelas autoridades em virtude da argumentação dos donos de carga de que os armadores abusaram de seus poderes econômicos durante a pandemia.

Ao contrário do 2M, as outras grandes alianças estenderam seus acordos.

Ruídos (e especulações) à parte, o que há de concreto nesse momento é que, ao contrário do 2M, as outras duas grandes alianças nas rotas leste-oeste, a THE ALLIANCE (Hapag-Lloyd, HMM, ONE, Yang Ming) e a OCEAN ALLIANCE (CMA CGM, Cosco, Evergreen, OOCL) já estenderam seus acordos originais de 2025 para 2030.

Também é fato que muita coisa mudou desde que essas mega alianças foram criadas em 2015 com o bem sucedido objetivo de promover “economia de escala”, o que parece continuar sendo a principal estratégia da MSC.

Por outro lado, as crescentes iniciativas públicas e privadas relacionadas a questões ambientais podem estar abrindo espaço para o surgimento de produtos diferenciados, mais caros, porém mais pontuais e menos poluentes (ou até mesmo Carbono Zero), como parece ser o principal foco da Maersk.

Só o tempo irá dizer de quem foi a melhor estratégia. Particularmente acredito que, nos próximos 25 anos, ainda haverá espaço para ambas!

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence

Leandro Carelli Barreto é sócio da Solve Shipping Intelligence