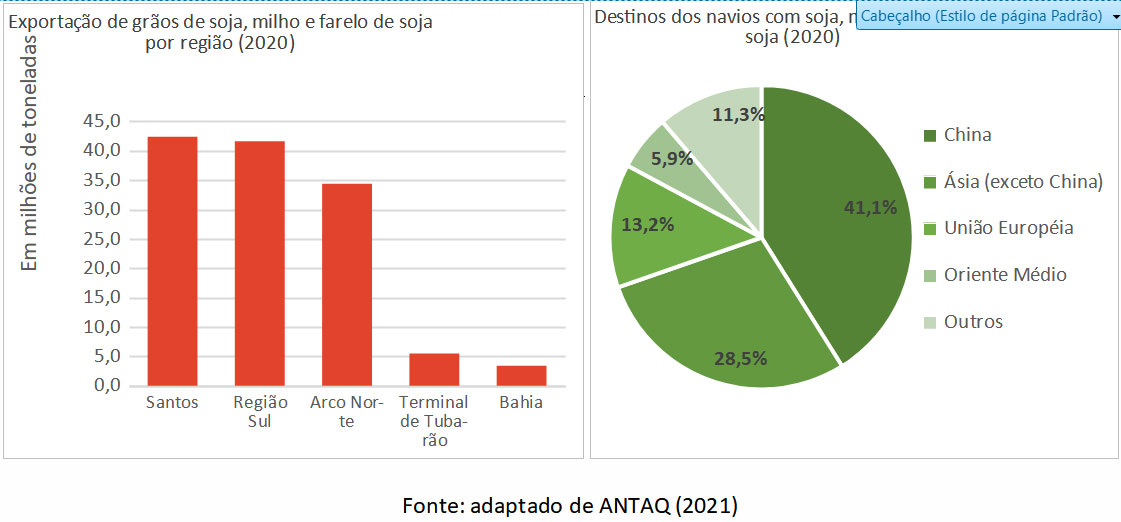

As exportações de grãos de soja, milho e farelo de soja pelos portos marítimos brasileiros, em 2020, totalizaram 127,4 milhões de toneladas, de acordo com o Estatístico Aquaviário da ANTAQ, o equivalente a 24,5% do volume total de granéis sólidos exportados (minério de ferro representou 64,8%). Desse total de grãos e farelo exportados, 33,2% foram embarcados em Santos; 32,7% em portos da Região Sul; 27,0% no Arco Norte; 4,3% no Terminal de Tubarão; e 2,7% na Bahia.

Para o escoamento da produção nacional – em especial os grãos de soja e milho, mercado no qual o Brasil é líder mundial na exportação, além do farelo de soja, em relação ao qual o Brasil é o segundo maior exportador – as traders utilizam terminais públicos, terminais arrendados em portos públicos e TUPs (terminais privados) espalhados por todo o país. Na busca pela redução do custo logístico e pela disponibilidade de capacidade para embarcar a carga para os países de destino, são utilizadas complexas soluções logísticas e diferentes modais de transporte, seja combinando o modal rodoviário com o transporte ferroviário ou com a navegação interior, até que a carga chegue aos terminais portuários marítimos.

PUBLICIDADE

Ainda de acordo com os dados do Estatístico Aquaviário da ANTAQ, 41,1% do volume dessas exportações teve como destino um porto na China; 28,5% em outros países da Ásia (desconsiderando China, Oriente Médio, CEI e Turquia); 13% na União Europeia; 5,9% no Oriente Médio; e 11,3% em outras regiões. Essas informações são agrupadas nos gráficos abaixo.

Entre os 23 portos públicos e TUPs das diferentes regiões citadas, pelos quais houve exportações dessas cargas em 2020, o que possui estrutura de acostagem mais preparada para receber navios graneleiros de maior porte é o Terminal de Produtos Diversos (TPD) do Terminal de Tubarão. Enquanto os demais portos e terminais têm capacidade para operar no máximo navios da classe Panamax plenamente carregados, ou Capesize aliviados, o berço do TPD dedicado à movimentação de grão de soja, milho e farelo de soja tem profundidade de 16 metros e dimensões adequadas para o carregamento pleno de navios Baby Capesize (Mini-Capesize), subcategoria dos Capesize com capacidade para transportar até 120 mil toneladas, calando aproximadamente 15 metros.

O calado dos maiores navios graneleiros da classe Panamax, quando plenamente carregados (até cerca de 80 mil TPB), pode chegar a até aproximadamente 14 metros, e, atualmente, as instalações portuárias brasileiras que estão capacitadas para operá-los em sua capacidade máxima, ou muito próximo dela, são os TUPs localizados em Barcarena-PA; o Porto do Itaqui; o Terminal Portuário de Cotegipe; o Terminal de Tubarão; e o Porto de Santos. A maioria destas instalações apresenta limitações de profundidade que dificultam ou impossibilitam uma ampliação futura do calado operacional para receber navios maiores, como é o caso da limitação de 13,8 metros de calado imposta no Canal do Quiriri, principal acesso aos TUPs localizados em Barcarena-PA, o calado máximo de 14,5 metros no canal de acesso ao Porto de Santos, na preamar, ou até mesmo a limitação atual da Barra Norte do Rio Amazonas, na região do Arco Lamoso, de 11,7 metros, em relação à qual há estudos com vistas à ampliação para 11,9 metros, e um esforço para se chegar, futuramente, a 12,5 metros.

Cabe ressaltar que, no cenário atual, essa limitação da infraestrutura de acostagem para o atendimento de navios graneleiros até a classe Panamax não se configura como uma desvantagem competitiva muito relevante, tendo em vista que a maior parte dos terminais de grãos dos países importadores dos granéis agrícolas brasileiros, inclusive da China, também não possuem profundidade suficiente para receber navios maiores, e nem capacidade de recepção nos armazéns de grãos. No entanto, da mesma forma que os portos chineses tiveram suas estruturas de atracação, armazenagem e de acesso terrestre adaptadas nos últimos anos para receberem navios Valemax/Chinamax (VLBC) carregados com minério de ferro, e, no caso dos contêineres, navios ULCV, a expectativa é de que, nos próximos anos, os terminais de grãos estejam preparados para receberem navios Capesize.

Há indicativos de que essa mudança de cenário já se iniciou, como o fato de algumas traders agrícolas terem investido inclusive em frota própria de navios tailor made, ao invés de explorar o afretamento no mercado spot ou a tempo, com embarcações com capacidade de cerca de 100 mil TPB para o transporte de commodities agrícolas. Além disso, há exemplos de contratação e operação de navios Capesize aliviados, o que implica operação com frete morto, como foi o caso do navio E.R. Bayonne em julho de 2020, carregado no Porto de Paranaguá com cerca de 104,2 mil toneladas de farelo de soja, com destino ao Porto de Amsterdã, nos Países Baixos.

O referido navio possui capacidade para transportar aproximadamente 180 mil toneladas ao longo de seus nove porões, distribuídos pelos 292 metros de comprimento (LOA), de modo que poderia ter sido carregado um volume adicional próximo à capacidade de um navio Panamax plenamente carregado, ainda que a densidade do farelo de soja seja inferior à do grão (aproximadamente 0,65 t/m³ e 0,77 t/m³, respectivamente). Além disso, conforme informado em publicação da Agência de Notícias do Governo do Paraná (2020), à época, o navio teve que executar um giro para possibilitar o alcance dos equipamentos de carregamento a todos os porões, o que implica em custos adicionais com rebocadores e equipe de amarração.

Ainda no que diz respeito às tendencias do mercado, 52% dos navios graneleiros e de carga geral que atracaram nos portos da região Sudeste em 2019, ano-base da versão mais atualizada do diagnóstico do Plano Nacional de Logística Portuária, tiveram seu calado restringido em virtude das características do canal de acesso (BRASIL, 2020). Tal constatação reforça a importância e o potencial impacto da implantação de instalações portuárias com capacidade para o atendimento de embarcações com dimensões superiores às comportadas atualmente.

Além disso, modelos de navios mais modernos, especialmente aqueles entregues a partir da segunda década do século 21, contam com tecnologias superiores e proporcionam maior eficiência energética, seguindo os protocolos da IMO que preveem a redução progressiva da emissão de gases de efeito estufa. Sendo assim, a utilização desse tipo de navios graneleiros – que em breve passarão a apresentar alternativas com amônia verde ou gás natural (GNL) como combustível para modelos com capacidade de mais de 100 mil toneladas, como já ocorre com porta-contêineres ULCV – tende a proporcionar ainda maiores ganhos de escala no transporte em rotas nas quais as instalações portuárias têm capacidade de fornecer essa alternativa de abastecimento, ao passo que contribui para a sustentabilidade ambiental.

No estudo Evaluation of Green Transport Corridors of Brazilian Soybean Exports to China, publicado por pesquisadores da USP, observa-se que a estratégia que proporcionaria a maior redução de emissões de CO2 neste fluxo logístico analisado, e ao mesmo tempo a maior redução dos custos de transporte (até US$ 9,54/t), é aquela que prevê a utilização de navios Capesize no transporte marítimo. Sendo assim, o estudo indica que a realização de investimentos em infraestrutura portuária para aumentar as dimensões máximas para a atracação de seus navios, seria um catalisador de impactos positivos tanto no que diz respeito à redução dos custos de transporte quanto à sustentabilidade ambiental (PÉRA et al., 2019).

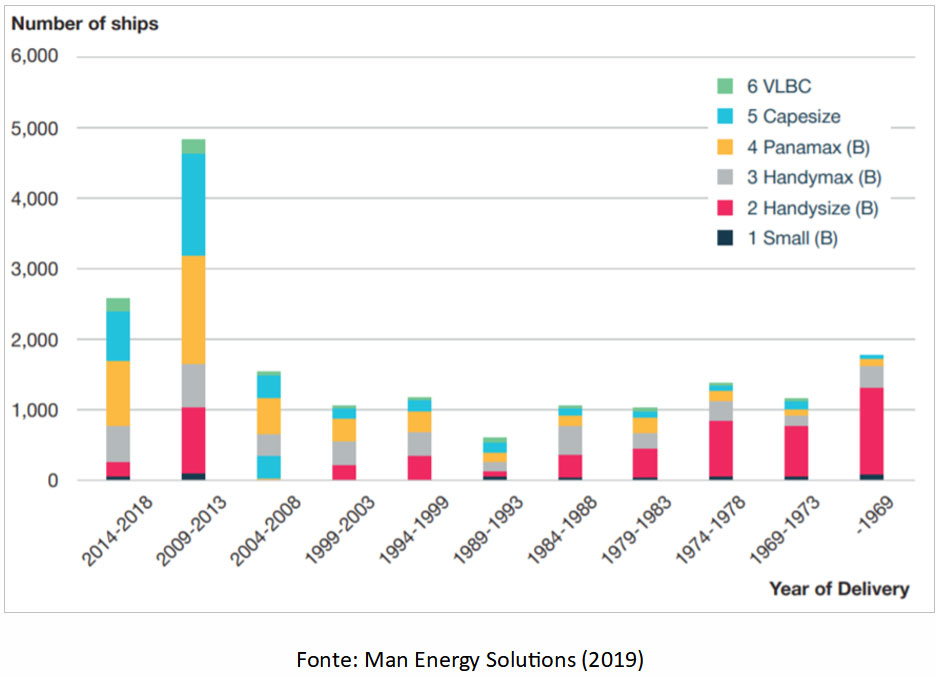

A carteira de encomendas global de navios graneleiros revela um movimento acelerado de crescimento das dimensões do perfil dessas embarcações nos próximos anos, observando-se uma participação nas encomendas de 37% de navios Capesize e 16% de navios VLOC, contra uma participação de 27,9% de navios Panamax (MAN ENERGY SOLUTIONS, 2019). Este crescimento evidencia-se especialmente da década de 90 em diante, a partir de quando passaram a ser entregues mais navios das classes Panamax e Capesize do que as até então predominantes Handysize e Handymax, conforme evidencia o gráfico a seguir.

A referida projeção para as próximas entregas de navios graneleiros indica uma possível quebra da hegemonia do padrão Panamax para o comércio de grãos, que perdurou por anos, especialmente quando o seu fluxo era preponderantemente entre a América do Norte e a Europa ou Japão. A ampliação da oferta de navios da classe Capesize, e o desenvolvimento de terminais capazes de atender embarcações deste porte, torna os ganhos relativos com sua utilização ainda mais atrativos para os embarcadores.

Com a expansão da economia chinesa, e com o desenvolvimento de grandes produtores de cereais abaixo da linha do equador, em especial o Brasil, a rota dos países banhados pelo oceano Atlântico passou a ser predominantemente via Cabo da Boa Esperança, que também é utilizada para o transporte dos grãos da costa leste dos Estados Unidos para a China em navios de grande porte. Nessa linha, navios da classe Panamax ou ainda maiores oferecem menor custo de transporte em longas distâncias, uma vez que, atualmente, a utilização da rota pelo Canal do Panamá para o transporte de granéis agrícolas não é uma realidade, dada a composição de custos da tarifa para a sua utilização.

Embora haja esforços há alguns anos de entidades ligadas ao agronegócio brasileiro para viabilizá-la, como da Associação Brasileira dos Produtores de Soja (Aprosoja Brasil) e da Associação Brasileira dos Terminais Portuários (ABTP), dadas as potenciais reduções da distância de deslocamento para os navios que partem do Arco Norte, os custos envolvidos para a utilização do canal são altos, e os navios continuam utilizando o trajeto tradicional pelo Oceano Atlântico. Ainda que a expansão do Canal do Panamá, inaugurada em 2016, tenha permitido o tráfego de navios porta-contêineres da classe New Panamax, com dimensões de até 367 metros de LOA, 51 metros de boca e 15,2 metros de calado, e, consequentemente, comporte navios graneleiros da classe Baby Capesize plenamente carregados, a cobrança na travessia do canal por toneladas embarcadas torna o frete caro para commodities agrícolas, considerando-se seu valor agregado relativamente baixo em comparação com as consignações embarcadas em navios porta-contêineres ou navios-tanque.

Atualmente, conforme indica o relatório Brazil Soybean Transportation, publicado pelo Departamento de Agricultura dos Estados Unidos da América (SALIN, 2021) em parceria com a Grupo de Pesquisa e Extensão em Logística Agroindustrial (ESALQ-LOG/USP), o custo do transporte marítimo para exportar a soja brasileira para a China, com base na média dos fretes de 2020 para navios Panamax, carregando aproximadamente 66 mil toneladas de soja, e considerando-se Xangai como o porto de chegada, é de: cerca de 31,40 US$/tonelada considerando-se Santos como o porto de partida; 34,96 US$/tonelada considerando-se o embarque nos TUPs de Barcarena; e 34,02 US$/tonelada com o embarque no Porto do Itaqui. Essa informação permite inferir que a marcante expansão das exportações pelo Arco Norte nos últimos anos está relacionada à melhoria de condições para o escoamento da carga pelos modernos terminais de transbordo e terminais marítimos da região – especialmente da produção do norte do Mato Grosso e da região Norte, com a expansão da fronteira agrícola e a substituição de algumas lavouras –, o que torna a rota atrativa em detrimento dos custos rodoviários e do congestionamento nas ferrovias e portos nas regiões Sudeste e Sul, e não a uma suposta vantagem do frete para a expedição da carga pelo Arco Norte para o principal consumidor, a China.

Havendo capacidade para o escoamento da produção da região Centro-Oeste pelos portos do Sudeste e do Sul, estes são altamente competitivos para atender ao mercado chinês. Por outro lado, os portos do Arco Norte possuem vantagem para o atendimento da demanda do mercado europeu, conforme aponta o mesmo estudo da USDA (2021), que indica que o frete para exportar soja para Hamburgo é de 24,75 US$/tonelada pelo Porto de Santos, 20,31 US$/tonelada pelos TUPs de Barcarena e 22,76 US$/tonelada pelo Porto do Itaqui.

Ressalva-se que os valores dos fretes mencionados são médias anuais, uma vez que os valores para o afretamento de navios no mercado spot e a tempo têm alta volatilidade, e podem apresentar grandes variações conforme a oferta e a demanda não somente para o transporte de grãos, como também para o de outras commodities, como o carvão. Pode-se verificar, inclusive, que o afretamento de navios Capesize, em determinados períodos chega a ser inferior ao de navios Panamax, mesmo com uma capacidade de carregamento muito superior.

Cabe ressaltar que, pensando-se no médio e longo prazo, as restrições das dimensões do Canal do Panamá inviabilizarão a utilização de navios Capesize projetados para 150 mil TPB, calando em torno de 16,5 metros. Logo, o ganho potencial na economia de escala e sustentabilidade proporcionado por navios com maiores dimensões, que precisarão utilizar a rota pelo Oceano Atlântico e Cabo da Boa Esperança para chegar à China, será um diferencial competitivo substancial para os terminais marítimos que possuírem capacidade para atender essa demanda global de crescimento das dimensões das embarcações.

Para tanto, é necessário que os terminais também estejam bem posicionados e conectados ao polo de origem da carga, para recebê-la com o menor custo de transporte possível, e entregá-la aos portos de destino (chineses, principalmente) que tenham a capacidade para absorver e escoar tais volumes de carga com o nível de serviço adequado. No que diz respeito à exportação da carga para a Europa, tais condições também podem se configurar como um diferencial competitivo, considerando-se que o terminal Europoort, em Roterdã, por exemplo, possui profundidade suficiente para receber navios com calado de 16 metros, e é provável que outras instalações adaptem-se para o atendimento de navios maiores, inclusive com a possibilidade de realização de operações de top off.

Conclui-se, portanto, que os terminais brasileiros que tiverem condições de operar navios Capesize possibilitarão que o país consiga escoar sua produção de granéis agrícolas, que tende a crescer muito nos próximos anos, com um custo muito competitivo. Os ganhos de escala associados à utilização dessa classe de navios são um parâmetro essencial na a competitividade nacional destas comodities, e também auxiliarão no atendimento a compromissos internacionais de redução na emissão de gases de efeito estufa, especialmente se acompanhados de uma transição dos navios em direção à utilização de combustíveis alternativos.

REFERÊNCIAS

AGÊNCIA DE NOTÍCIAS DO GOVERNO DO PARANÁ. Porto embarca volume recorde de farelo em um único navio. 21 jul. 2020. Disponível em: http://www.aen.pr.gov.br/modules/noticias/article.php?storyid=107973&tit=Porto-embarca-volume-recorde-de-farelo-em-um-unico-navio. Acesso em: 9 jul. 2021.

ANTAQ – AGÊNCIA NACIONAL DE TRANSPORTES AQUAVIÁRIOS. Estatístico Aquaviário. Brasília: ANTAQ, 2021. Disponível em: http://web.antaq.gov.br/Anuario/. Acesso em: 9 jul. 2021.

BRASIL. Secretaria Nacional de Portos e Transportes Aquaviários do Ministério da Infraestrutura (SNPTA/MINFRA). PNLP 2019: Diagnóstico. Florianópolis: Labtrans/UFSC, 2020. Disponível em: https://www.gov.br/infraestrutura/pt-br/centrais-de-conteudo/2-09-pdf. Acesso em: 15 jul. 2021.

MAN ENERGY SOLUTIONS. Propulsion trends in bulk carriers. Set. 2019. Disponível em: https://www.man-es.com/docs/default-source/marine/tools/propulsion-trends-in-bulk-carriers.pdf. Acesso em: 28 jul. 2021.

PÉRA, T.G.; BARTHOLOMEU, D.B.; SU, C.T.; CAIXETA FILHO, J.V. Evaluation of Green Transport Corridors of Brazilian Soybean Exports to China. Brazilian Journal of Operations & Production Management, v. 16, p. 398-412, 2019.

SALIN, D. Brazil Soybean Transportation. Estados Unidos: U.S. Department of Agriculture. March 2021. Disponível em: https://www.ams.usda.gov/sites/default/files/media/Brazil2020Overview.pdf. Acesso em: 9 jul. 2021.

Carlos Frederico Alves é administrador e mestre em engenharia de transportes; é consultor na EC Projetos na área de planejamento de transportes, com ênfase em estudos de mercado e análises de infraestrutura e capacidade portuária.

Carlos Frederico Alves é administrador e mestre em engenharia de transportes; é consultor na EC Projetos na área de planejamento de transportes, com ênfase em estudos de mercado e análises de infraestrutura e capacidade portuária.

Tiago Buss é economista e diretor da EC Projetos, possui experiência na execução de projetos de planejamento de transportes nos modais marítimo, ferroviário, rodoviário e aeroviário, tendo coordenado projetos de planejamento setorial em cooperação com o Minfra, como o PNLP e o PAN.